Hvordan kan open banking bruges i risikovurderingsmodeller for udlån til små virksomheder?

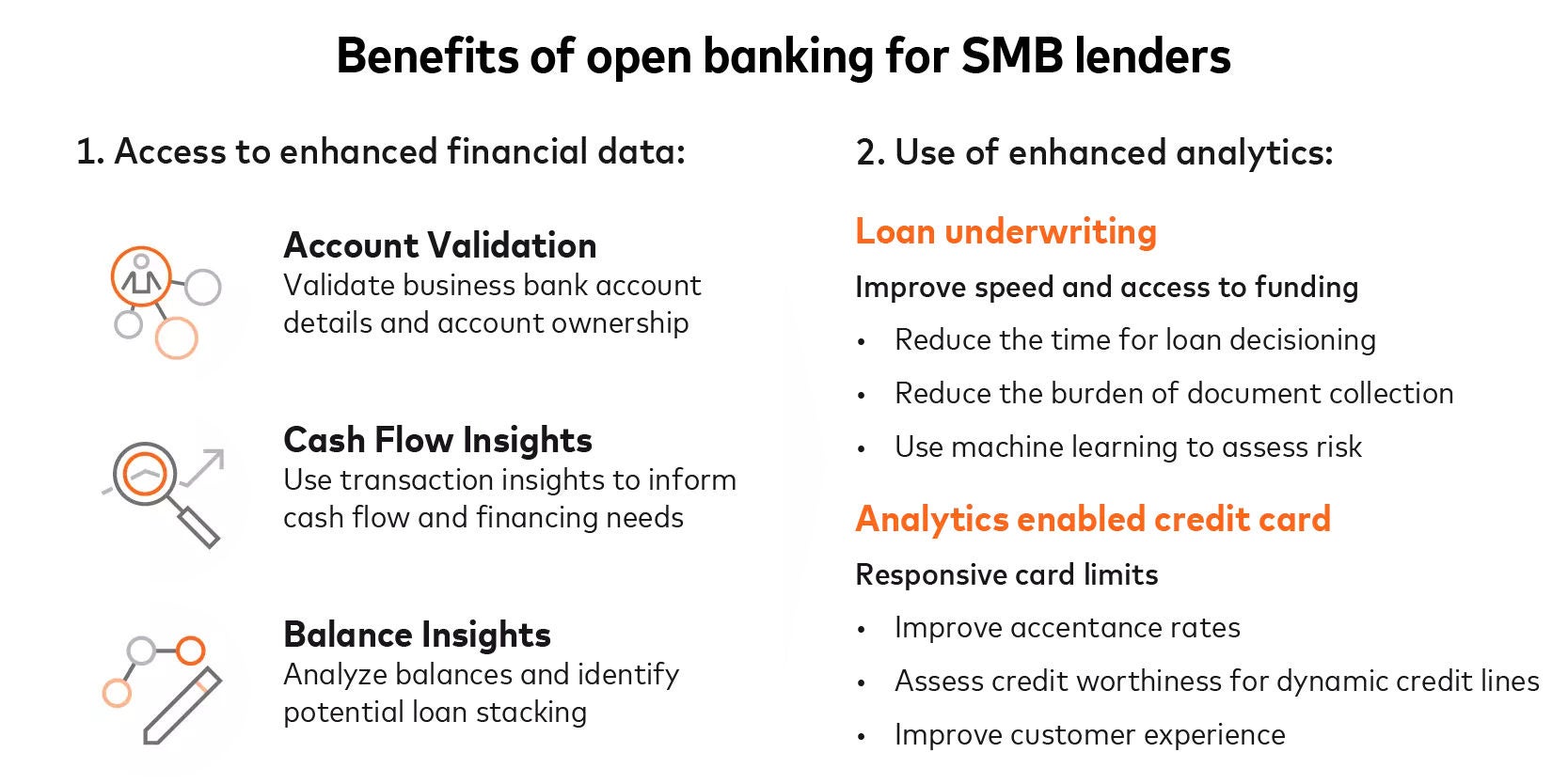

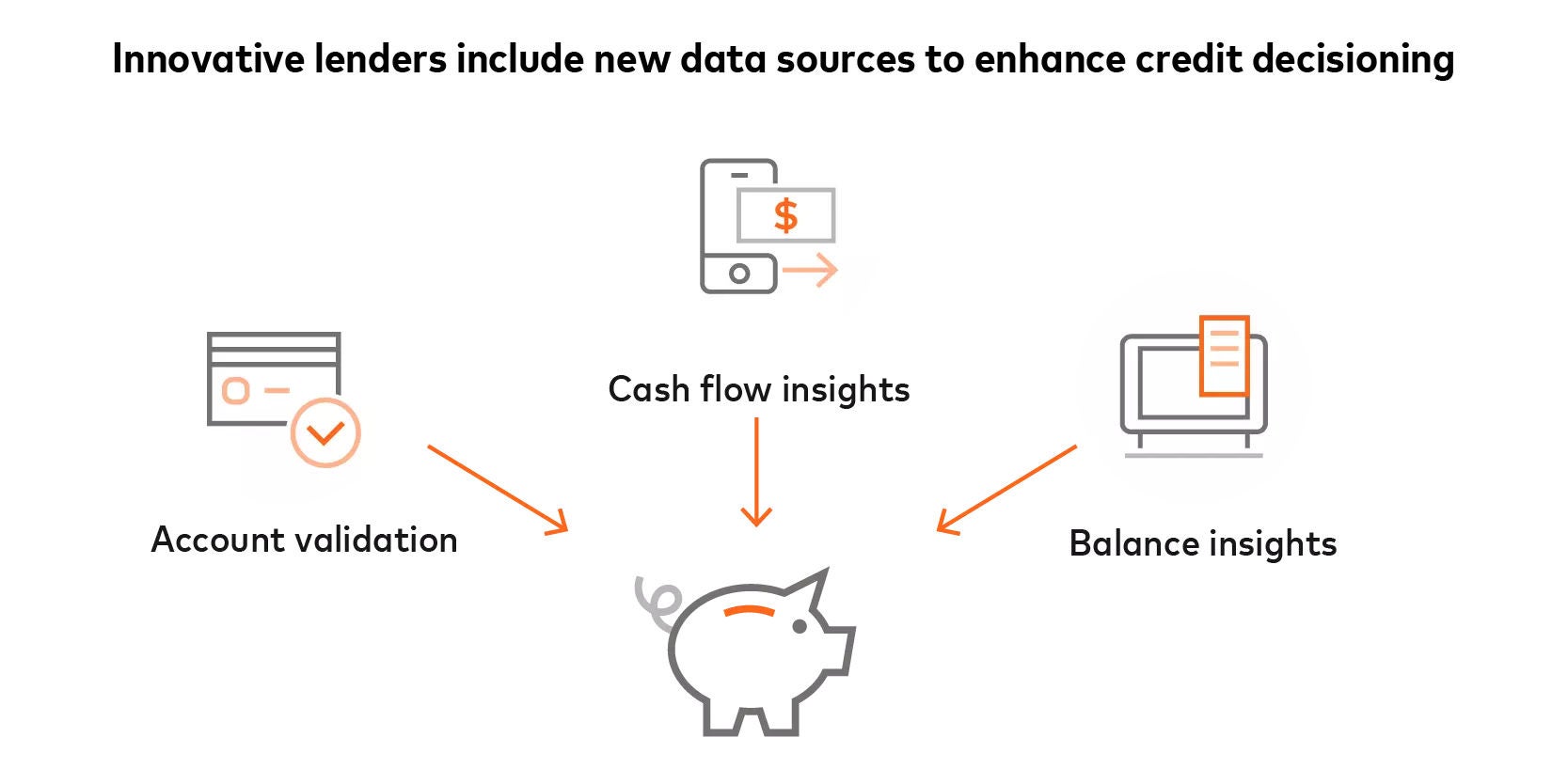

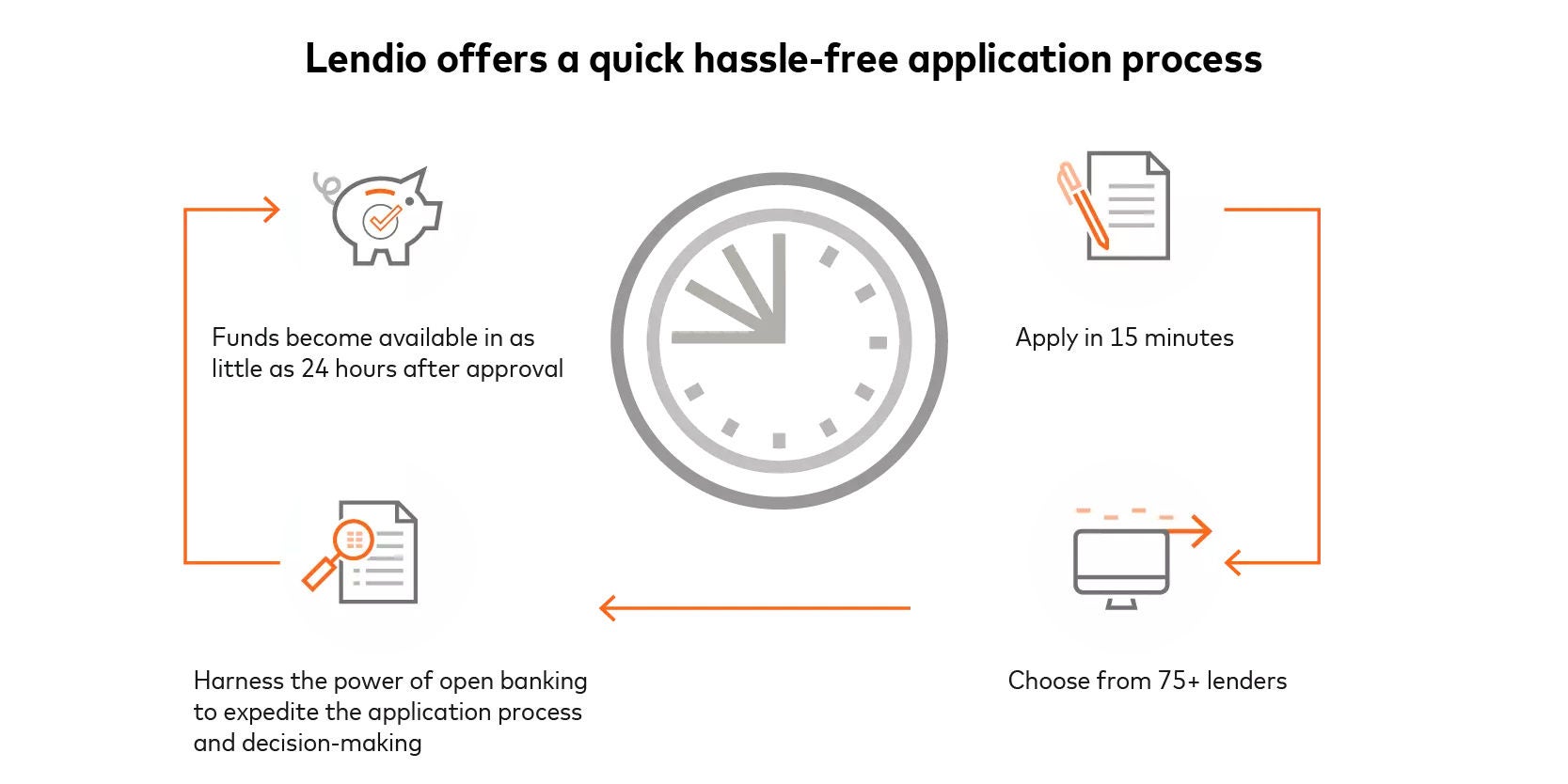

Open banking kan bruges til at forbedre risikovurderingskapaciteter gennem forbedret adgang til finansielle data, såsom data om kontotransaktioner (indgående pengestrømme, udgående pengestrømme, utilstrækkelige midler og kontosaldi) og kreditkortdata. I stedet for udelukkende at stole på historiske finansielle oplysninger eller fysiske aktiver som sikkerhed, kan finansielle institutioner nu bruge dataanalyse og utraditionelle kreditvurderingsmodeller eller -målinger til at tilbyde kreditprodukter, der er skræddersyet til SMV'ers risikoprofil og forretningspotentiale.

Hvor problemfrit kan åbne bank-API'er integreres i eksisterende udlånssystemer?

API-adgang kan være direkte, partnerforbundet eller via indlejrede forhandlere:

- Direkte adgang: Finansielle institutioner kan oprette forbindelse til Mastercard og modtage open banking-løsninger direkte.

- Partnerforbundet adgang: Finansielle institutioner kan oprette forbindelse til Mastercard og derefter bruge en adgangstoken eller "nøgle" leveret af Mastercard til at dele med en tredjepartspartner, såsom en betalingsudbyder, for at få adgang til data.

- Adgang via en integreret forhandler: En forhandler kan inkludere Mastercard API'er i deres softwareudviklingssæt (SDK'er) for at levere til finansielle institutioner.

Hvordan får banker samtykke fra SMV-ejere til at få adgang til deres finansielle data?

Typisk indhenter banker samtykke fra SMV-ejere under den standardmæssige ansøgningsproces. Banker kan bruge værktøjer til samtykkehåndtering, såsom Mastercard Connect, til at give deres kunder adgang til deres bankkontodata. Med Connect kan kunderne vælge deres bankkonti og give adgang til relevante data.

Hvordan opretholder udbydere af åben bankvirksomhed sikkerheden af følsomme finansielle data, der deles via API'er?

Finansielle institutioner kan samarbejde med etablerede og betroede finansielle tjenesteudbydere, der tokeniserer data for at undgå lækager af personligt identificerbare oplysninger (PII). Alle udbydere skal altid indhente tilladelse fra enkeltpersoner til at opbevare, dele og få adgang til deres data, i overensstemmelse med databeskyttelse og privatlivsforanstaltninger.

I mellemtiden forfiner Financial Data Exchange (FDX) branchestandarder for API'er med direkte adgang, som gør det muligt at forbinde data problemfrit, sikkert og i realtid mellem finansielle institutioner og tredjeparter.