Entenda as Taxas de Intercâmbio da Mastercard

5 de novembro de 2021 | By Pedro AlvesA Mastercard é uma empresa de tecnologia que trabalha constantemente para trazer soluções de pagamento cada vez mais rápidas, seguras e convenientes. A empresa também desenvolve uma série de programas para incentivar a inclusão das pessoas ao sistema financeiro formal, possibilitando que tenham acesso a ferramentas de controle de gastos, programas de fidelidade dos cartões e milhares de produtos inovadores de crédito, débito e pré-pago.

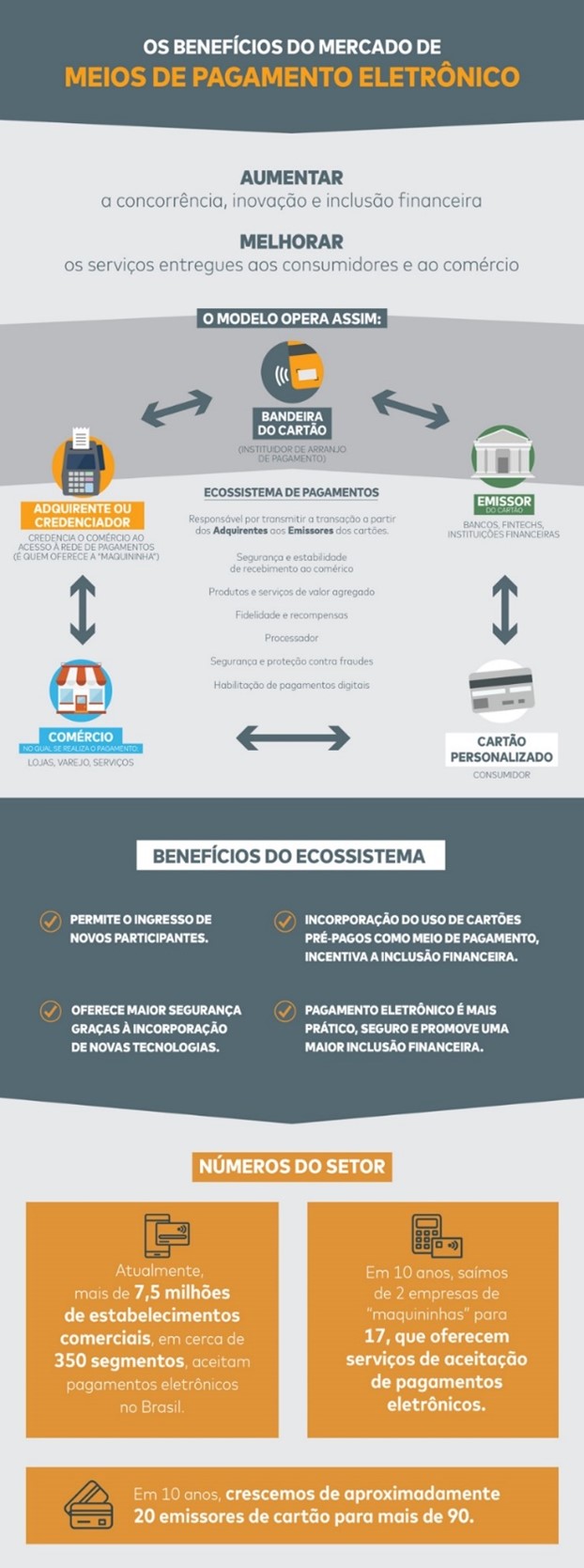

Descubra o que significa intercâmbio e os seus benefícios para o mercado de meios de pagamento.

- O que é Taxa de Intercâmbio?

Intercâmbio é uma taxa paga pelo adquirente ao banco, fintech e outros emissores do cartão a fim de compensá-los pelo valor e pelos benefícios recebidos pelos estabelecimentos ao aceitarem pagamentos eletrônicos para transações com cartões de crédito, débito e pré-pago.

- Qual o papel da Taxa de Intercâmbio?

O papel da taxa de intercâmbio é balancear o ecossistema de pagamentos, criando os incentivos necessários para termos uma ampla emissão de cartões e uma ampla aceitação. A definição da taxa de intercâmbio garante que tanto os emissores de cartão como os adquirentes ofereçam um sistema de pagamento com cartões seguro, eficiente e de fácil utilização.

- Qual o papel da Mastercard na Taxa de Intercâmbio?

A Mastercard, como parte independente e interessada no equilíbrio do sistema, define a Taxa de Intercâmbio para a aceitação de cartões de sua bandeira garantindo assim o equilíbrio entre as diversas partes do modelo de quatro-partes. A Mastercard não recebe qualquer quantia da Taxa de Intercâmbio.

- Por que as Taxas de Intercâmbio são atualizadas?

As condições de mercado mudam frequentemente e, por isso, a atualização da Taxa de Intercâmbio é importante para dar suporte ao crescimento de todo o ecossistema de pagamentos com cartões no Brasil.

Os pagamentos eletrônicos vêm se mostrando cada vez mais fundamentais para negócios de todos os tamanhos, possibilitando acesso digital a produtos e trazendo mudanças significativas para o ecossistema de pagamentos. Diante desse cenário, a responsabilidade da Mastercard é manter o equilíbrio e segurança em todo o ecossistema de pagamentos.

- Como é calculada a Taxa de Intercâmbio?

Para se definir a Taxa de Intercâmbio, diversos pontos são avaliados, como o valor que a aceitação de cartões traz para os comerciantes, o ambiente de negócios e de regulação, os custos para oferecer a aceitação dos cartões e os sistemas e tecnologias utilizados por todos os participantes do mercado, incluindo investimentos em segurança e inovação.

- A Mastercard ganha mais com o aumento da Taxa de Intercâmbio?

A Mastercard não recebe qualquer quantia da Taxa de Intercâmbio. A empresa apenas atua como mediadora, determinando o nível da taxa para incentivar a expansão de todo o ecossistema de meios de pagamento com cartão, com um tratamento isonômico entre todas as partes, com ganhos para todos os participantes do mercado. A Taxa de Intercâmbio é paga diretamente pelo adquirente ao emissor do cartão.

- Não seria melhor essa taxa ser estipulada pelo governo?

A melhor forma de manter um ecossistema de pagamentos saudável é deixar que o próprio mercado se regule. Dessa forma, os próprios integrantes do setor podem definir suas taxas de acordo com seus custos, para oferecer os melhores serviços, produtos e benefícios aos consumidores. Além disso, a bandeira é o participante que possui o melhor alinhamento de interesses em fazer a definição da taxa de intercâmbio no nível correto, buscando, assim, a maximização da ampliação do ecossistema.

Reguladores de diferentes países optaram por regular a taxa de intercâmbio como forma de corrigir alguma falha do mercado. As consequências no longo prazo podem ser diversas; contudo, em mercados ainda em expansão do uso de meios de pagamentos e entrada de novos competidores em todos os lados (emissores e adquirentes), tais medidas podem afetar principalmente os consumidores. Como apontado pelo relatório emitido pelo Bureau of Consumer Financial Protection nos Estados Unidos, em janeiro de 2021, a regulação do intercâmbio das transações de débito teve efeito negativo sobre a população de menor renda e o processo de inclusão financeira. Instituições que ofereciam contas e serviços de pagamentos sem custos para este segmento passaram a cobrar tarifas após a implementação dos limites desta tarifa.

- Quais são as taxas do comércio?

O custo da aceitação de cartões para o comércio é definido por cada Adquirente de acordo com o acordo definido por ele com o comerciante. Ele é chamado de MDR (Merchant Discount Rate), que é cobrado do comércio pelo Adquirente para cada transação realizada com cartão.

- Mas o Banco Central não regula as transações por cartão de alguma forma?

Sim, existem regulações do Banco Central que devem ser seguidas pelo mercado para estabelecer os arranjos de pagamento, o que em alguns casos pode incluir a taxa de intercâmbio. Atualmente, apenas a taxa de intercâmbio de transações com cartões de débito presente tem um teto estabelecido pelo regulador. Nas demais categorias, o mercado se autorregula.

- A Taxa de Intercâmbio é a única que compõe o custo do cartão de crédito?

Não. O custo da aceitação de cartões para o comércio é definido por cada Adquirente conforme o acordo definido por ele com o comerciante. Ele é chamado de MDR (Merchant Discount Rate), que é cobrado do comércio pelo Adquirente para cada transação realizada com cartão.

- Qual a diferença de Taxa de Intercâmbio e MDR?

A Taxa de Intercâmbio é o preço que o Adquirente paga ao Emissor do cartão para que os comerciantes recebam pagamentos seguros e eficientes com cartões de crédito, débito ou pré-pago. Já o MDR é o valor cobrado do comércio pelo Adquirente para cada transação realizada com cartão.

- O comerciante paga a Taxa de Intercâmbio?

Não. A Taxa de Intercâmbio é paga pelo Adquirente para o Emissor. O comerciante paga ao Adquirente uma taxa para cada transação realizada com cartão, chamada de MDR (Merchant Discount Rate). Utilizar a Taxa de Intercâmbio integralmente para a composição dos custos do MDR ou transferir quaisquer alterações de custo da Taxa de Intercâmbio para o comerciante é uma decisão exclusiva do Adquirente.

- O aumento ou a diminuição dos valores da Taxa de Intercâmbio afetam o valor final dos produtos?

Como a Taxa de Intercâmbio é paga pelo Adquirente para o Emissor, a transferência de quaisquer custos relacionados à operação do Adquirente para o comerciante, seja estes a Taxa de Intercâmbio ou mesmo outros custos, é uma decisão exclusiva do Adquirente.

- É mais caro para os comércios aceitarem Mastercard do que outras bandeiras?

O Adquirente é quem define sua política comercial e o quanto irá cobrar dos comerciantes de forma completamente independente da bandeira. Sendo assim, o adquirente é quem escolhe se a taxa de MDR, que é cobrada por ele do comerciante por cada transação com cartão, varia de acordo com a bandeira.

- A Taxa de Intercâmbio está relacionada à Taxa de Juros do cartão?

Não, a taxa de juros é definida pelo Emissor do cartão. Esta deverá ser paga pelo consumidor, somente se ele fizer a opção pelo pagamento do valor mínimo ou pagamento em atraso de sua fatura. A Taxa de Intercâmbio é a taxa que o Adquirente paga ao Emissor do cartão para que os comerciantes recebam pagamentos com cartões de crédito, débito ou pré-pago.

- A Taxa de Intercâmbio é igual para todos os comércios?

Não. A taxa é calculada de acordo com o valor que a aceitação de cartões traz para cada tipo de comércio, o ambiente de negócios e de regulação, os custos para oferecer a aceitação dos cartões e os sistemas e tecnologias utilizados por todos os participantes do mercado. Como cada tipo de comércio tem as suas particularidades, a definição da Taxa de Intercâmbio leva esses aspectos em consideração.

- As Taxas de Intercâmbio são iguais para todas as bandeiras de cartão?

Não. Cada bandeira estabelece as suas taxas de intercâmbio.

- Qual a diferença do custo de aceitação de dinheiro e de cartão?

Aceitar dinheiro não é barato. O dinheiro custa aos contribuintes um valor para imprimi-lo, distribui-lo e protegê-lo. Os comerciantes possuem diversos custos operacionais associados ao dinheiro, uma vez que ele precisa ser contado, armazenado com segurança, recontado, transportado e depositado pelos comerciantes, além de custos associados a fraudes e falsificações. Em quase todos os países e em diferentes tipos de transação, os cartões são os que mais reduzem o custo para realizar um pagamento.

- Qual a importância da Mastercard no mercado?

A Mastercard é uma empresa de tecnologia que trabalha constantemente para trazer soluções de pagamento cada vez mais rápidas, seguras e convenientes. A empresa também desenvolve uma série de programas para incentivar a inclusão das pessoas ao sistema financeiro formal, possibilitando que tenham acesso a ferramentas de controle de gastos, programas de fidelidade dos cartões e milhares de produtos inovadores de crédito, débito e pré-pago.

Hoje, a Mastercard é um ecossistema de soluções e serviços para empresas, atuando em várias frentes tecnológicas que vão muito além do cartão, como: cibersegurança, inteligência artificial, consultoria, gestão de riscos e pagamentos em tempo real.

- Se a Mastercard não recebe a Taxa de Intercâmbio, como ela ganha dinheiro?

A Mastercard é uma empresa de tecnologia em meios de pagamento e fornece aos seus clientes e parceiros uma série de sistemas e serviços que garantem que os pagamentos eletrônicos sejam cada vez mais rápidos, seguros e convenientes. Ela é remunerada pelos integrantes do modelo de quatro partes para oferecer essa plataforma de tecnologia em meios de pagamentos, além dos serviços nas áreas de cibersegurança, inteligência artificial, consultoria, gestão de riscos e pagamentos em tempo real.

- Por que aceitar cartão é importante?

Os pagamentos com cartões de crédito, débito ou pré-pago são formas de pagamento mais eficientes e seguras que dinheiro, cheque ou boleto. A aceitação de cartões traz benefícios para toda a sociedade:

- Os COMENCIANTES têm a garantia de que vão receber o pagamento; ganham mais clientes ao darem uma experiência de compra rápida e eficiente; com mais clientes, aumentam as vendas; e tem redução nos custos de processamento dos pagamentos, já que, ao contrário do dinheiro, os pagamentos com cartão não precisam ser contados, recontados, transportados e depositados.

- Para os CONSUMIDORES, os pagamentos com cartão são o ponto de entrada no sistema financeiro formal. Os clientes se beneficiam ainda de conveniência e segurança, acesso a recompensas e incentivos por meio dos programas de fidelidade dos cartões e tem à sua disposição a escolha de milhares de produtos inovadores de crédito, débito e pré-pago.

- Como funcionam os meios eletrônicos de pagamento?